Блог им. sng |Отчет о движении денежных средств по счету в Interactive Brokers - как подать в 2023 году

- 16 мая 2023, 12:26

- |

Отчет о движении денежных средств по иностранным счетам за предыдущий год нужно подавать в срок до 1 июня. Процедура несложная, но есть ряд нюансов. Сейчас кратко расскажу, как это делается.

Я завёл счёт в Interactive Brokers в апреле 2022 года. Я планировал продолжать следование своей стратегии, которая предполагает отправку значительной доли ежемесячных сбережений на покупку иностранных акций (ETF на акции). Прошло чуть больше года, и сейчас я себя ощущаю тем евреем из анекдота про козу. В 2022 году у рядового инвестора появилось огромное количество проблем и источников головной боли. А я решил себе ещё добавить, и «завёл козу» — открыл счёт, по которому обязан ежегодно отчитываться. Пополнить его проблематично, вывести средства в Россию — тоже. А тучи сгущаются, и в один момент оттуда вполне могут «попросить на выход» — и это может совпасть с ситуацией, когда выходить некуда. Ведь российские банки либо уже отключены от системы SWIFT, либо ставят заградительные комиссии на такие платежи (в том числе, входящие).

( Читать дальше )

- комментировать

- 8К | ★17

- Комментарии ( 19 )

Блог им. sng |Как я декларацию за 2021 год подавал

- 19 января 2022, 13:01

- |

Ух, на этот раз было чуть сложнее, чем обычно. Это ежегодный пост-инструкция о том, как я подал декларацию для получения вычета по ИИС, а также для передачи сведений о полученных доходах за рубежом — дивидендов от иностранных компаний.

Пост за прошлый год на смарт-лабе: smart-lab.ru/blog/670409.php

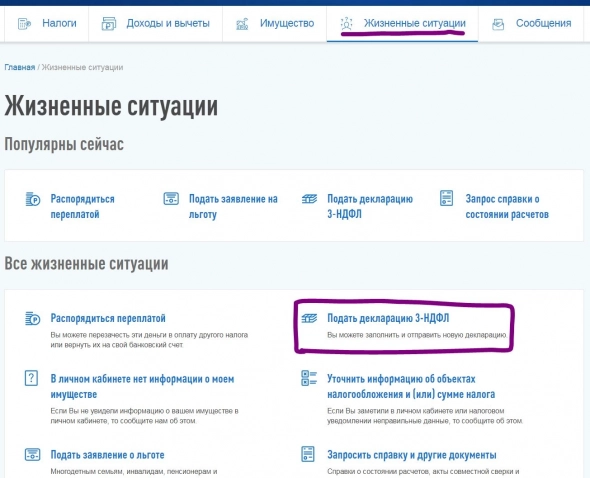

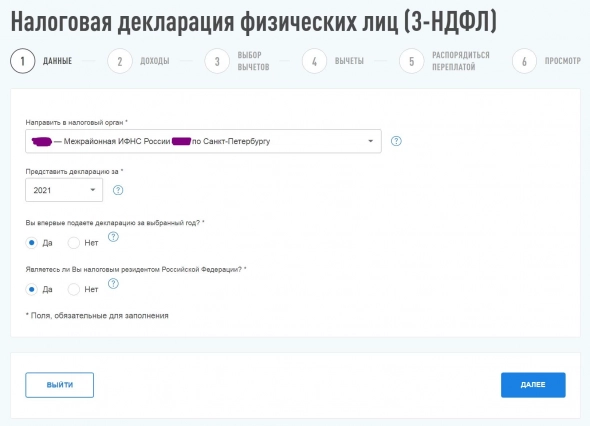

Подавал через официальный сайт налоговой. Там надо найти раздел Жизненные ситуации — Подать декларацию 3-НДФЛ. Почему это в жизненных ситуациях — не спрашивайте. Сам не понимаю.

( Читать дальше )

Блог им. sng |ФНС приняла мой упрощенный метод подачи информации об иностранных дивидендных выплатах - камералка завершена

- 14 апреля 2021, 15:26

- |

Хорошая новость! Сегодня (за 1 день до окончания 3-месячного срока камеральной проверки) позвонили из налоговой, уточнили пару вопросов по заявлениям на возврат вычета и сказали ждать поступления на банковский счёт в течение 5 рабочих дней.

А что это значит? А это значит, что моя налоговая приняла мой метод подачи данных об иностранных дивидендах!

Напомню, что я подал декларацию, отчитавшись в ней по дивидендам от иностранных компаний своим способом, сформировав таблицу, которая упростила мне жизнь.

Описывал эту таблицу и весь процесс здесь.

В видео-формате здесь

( Читать дальше )

Блог им. sng |Как я декларацию 3-НДФЛ за 2020 год подавал: вычет ИИС-А, 241 дивидендная выплата от иностранных компаний

- 15 января 2021, 14:55

- |

Здесь описан МОЙ ОПЫТ. Это не инструкция к действию для всех и каждого. Тот способ, которым я отчитываюсь за дивиденды иностранных компаний, можно использовать на свой страх и риск: ваш налоговый инспектор может отказать в таком способе подачи и попросить вас вписать каждую дивидендную выплату отдельной строкой в 3-НДФЛ. Если у вас мало выплат за год (менее 40), рекомендую вписывать их отдельной строкой! Как это делается, я рассказывал в прошлом году (ЧИТАТЬ или СМОТРЕТЬ).

Моя проблема некоторым постоянным читателям известна: особенность стратегии (покупаю 100 американских компаний по отдельности) имеет очевидные минусы, один из которых — огромное количество мелких дивидендных выплат, почти каждый день!

По дивидендам от российских компаний (их порядка 50-60 поступило) за меня отчитывается брокер. Это прекрасно!

По дивидендам от иностранных компаний я отчитываюсь сам. Я напомню, что штраф за неподачу этих данных составляет всего 1000₽. Здесь скорее вопрос гражданской ответственности: я требую соблюдения законов и моих прав от государства. Я отвечаю тем же.

( Читать дальше )

- комментировать

- 14.1К |

- Комментарии ( 64 )

Блог им. sng |Хорошие изменения в налоговом кодексе

- 06 января 2021, 13:09

- |

Все в курсе о плохих (для нас) изменений в налоговом кодексе, я о них писал ещё в апреле 2020 года: введение 13% НДФЛ для дохода от банковских вкладов и купонов облигаций.

Но тут обнаружилось и хорошее.

Ст. 284.2 НК РФ (в новой редакции) base.garant.ru/77680255/c9eebbeacacb7e321bb52a9758734ed7/#ixzz6ikqEIGyD :

Особенности применения налоговой ставки 0 процентов к налоговой базе, определяемой по операциям с акциями (долями участия в уставном капитале) российских организаций и (или) иностранных организаций.

1. Налоговая ставка 0 процентов, предусмотренная пунктом 4.1 статьи 284 настоящего Кодекса, применяется к налоговой базе, определяемой по доходам от операций по реализации или иного выбытия (в том числе погашения) акций (долей участия в уставном капитале) российских и (или) иностранных организаций, при условии, что на дату реализации или иного выбытия (в том числе погашения) таких акций (долей участия в уставном капитале организаций) они непрерывно принадлежат налогоплательщику на праве собственности или на ином вещном праве более пяти лет.

( Читать дальше )

Блог им. sng |Полезный инструмент - декларирование дивидендов от иностранных компаний

- 23 декабря 2020, 15:18

- |

Подготовил для вас таблицу, о которой писал месяц назад. По многочисленным просьбам, выкладываю заранее.

Сохранить свою копию можно, открыв по ссылке и нажав ФАЙЛ — СОЗДАТЬ КОПИЮ.

Вкладки:

1. Дивиденды. Для заполнения данных. Детали ниже.

2. Курс доллара ЦБРФ на дату. Вкладку не трогаем, там оф. курс ЦБ на дату. В дни 23.12.2020-31.12.2020 курс обновится автоматом во всех ваших копиях, от вас действий никаких не требуется.

3. Где брать данные. Инструкции, где найти данные. Пока есть по трём брокерам (Тинькофф, ВТБ, Открытие), призываю вас поделиться своим опытом по другим брокерам в комментариях к посту, и я добавлю в таблицу.

Внесение данных

Серые поля не трогаем. Заполняем только белые поля:

1. Тикер. Тут всё понятно, тикер компании. Если это «полуроссийская» компания с Мосбиржи (пример: X5, Полиметалл, Тинькофф Групп), то вносим тикер в формате MCX:TCSG или MCX:POLY.

2. Страна. Чаще всего это США. Для «полуроссийских» компаний могут быть разные юрисдикции, воспользуйтесь гуглом. Не думаю, что это критическая ошибка, если неверно укажете страну.

( Читать дальше )

Блог им. sng |ВТБ Инвестиции и форма W-8BEN

- 29 июня 2020, 13:20

- |

Довольно часто люди в нашем чате в телеге жалуются на непонятные списания в ВТБ Инвестициях. Это выглядит так: вы заводите счёт, и в какой-то момент появляется необходимость подписать форму W-8BEN, которая позволяет получать дивиденды от иностранных компаний не с 30%, а с 10% налогом. Вы интересуетесь, как это сделать, и вам предлагают сходить в ближайший офис и подписать форму там. А через 2-3 недели со счёта списывается 600 рублей, о которых никто не предупреждал. Кто-то (у кого внушительный счёт) этого даже не замечает. А если сумма на счёте скромная, то это видно хорошо. Оказывается, таких формы две, и одна — платная, а другая — бесплатная.

Оказывается, формы бывают разные. И адресованы они могут быть в разные депозитарии. И так уж сложились обстоятельства, что не все рядовые сотрудники отделений ВТБ в курсе, какая именно форма нам с вами нужна и иногда дают на подписание форму для НКО АО НРД (в заявлении на подписание прямо так и написано «Прошу направить для акцепта в НКО АО НРД форму W-8BEN...»), и такая форма обойдётся вам в 600 рублей. Это не комиссия ВТБ, это комиссия этого депозитария, а ВТБ просто перевыставляет вам счёт на эти 600 рублей.

А нам с вами нужен бесплатный вариант: форма, направляемая в «Бэст Эффортс банк» (этот банк сейчас является основным депозитарием для всех клиентов СПБ биржи, на которой мы с вами покупаем иностранные бумаги).

Поэтому, дабы не было недопонимания и лишних комиссий, при визите в отделение ВТБ заучите фразу «Нужно подписать форму W-8BEN для акцепта „Бэст Эффортс банк“, ЗАО «СПб РДЦ»». В случае если специалист не понимает, о чём речь — требуйте, чтобы он звонил в техподдержку. Такая форма принимается быстро (через 2-3 дня приходит письмо на почту), и имеет срок годности (обычно, 3 года)

( Читать дальше )

- комментировать

- 20.4К |

- Комментарии ( 51 )

Блог им. sng |Калькулятор нового налога на вклады и купоны облигаций

- 02 апреля 2020, 12:48

- |

Итак, законопроект, облагающий налогами вклады и купоны по облигациям, подписан. Вступают изменения по НДФЛ в силу с 2021, но можно уже на основе информации из закона делать умозаключения и начинать приспосабливаться к новой реальности.

Посмотреть данные по законопроекту можно на сайте Думы: https://sozd.duma.gov.ru/bill/862653-7 Рекомендую смотреть выжимку «Заключение Комитета Совета Федерации по бюджету и финансовым рынкам» — в ней хотя бы частично закон переведён с чиновничьего языка на русский: http://sozd.duma.gov.ru/download/5946A985-9E70-46B7-8A50-E9158D6A8C0E

- Новые изменения в НДФЛ вступают в силу с 01.01.2021;

- В части вкладов — НДФЛ облагается процентный доход с процентов, превышающих произведение 1 млн рублей и ключевой ставки ЦБ РФ (сегодня это 6%). Пример будет ниже;

- Раскидать по разным банкам не получится — они отправят ваши данные в ФНС, и ФНС будет суммировать и считать;

- Считать самостоятельно налог и подавать декларацию самостоятельно не нужно — всё посчитают за вас, вам останется только заплатить 1 раз в год, начиная с 2022 года (оплата за 2021-й);

- В части облигаций — отменяются все льготы по купонам, введённые 3 года назад: теперь НДФЛ облагаются любой купонный доход с любой суммы. НДФЛ облагаются купоны даже с муниципальных и федеральных облигаций (ОФЗ тоже, да);

- НДФЛ по купонам облигаций, как и НДФЛ по всем остальным биржевым штукам, за вас посчитает брокер и удержит с вас нужную сумму (для простоты понимания — будет теперь как с дивидендами с российских акций).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс